Met de toenemende populariteit van Private Equity groeit ook het aantal fondsen. Meer spelers, met elk hun eigen strategie in de markt, betekent ook dat het onderlinge verschil in behaalde rendementen groeit. Niet elk fonds presteert uiteraard even goed. Voor investeerders in Private Equity wordt fondsselectie dus steeds bepalender.

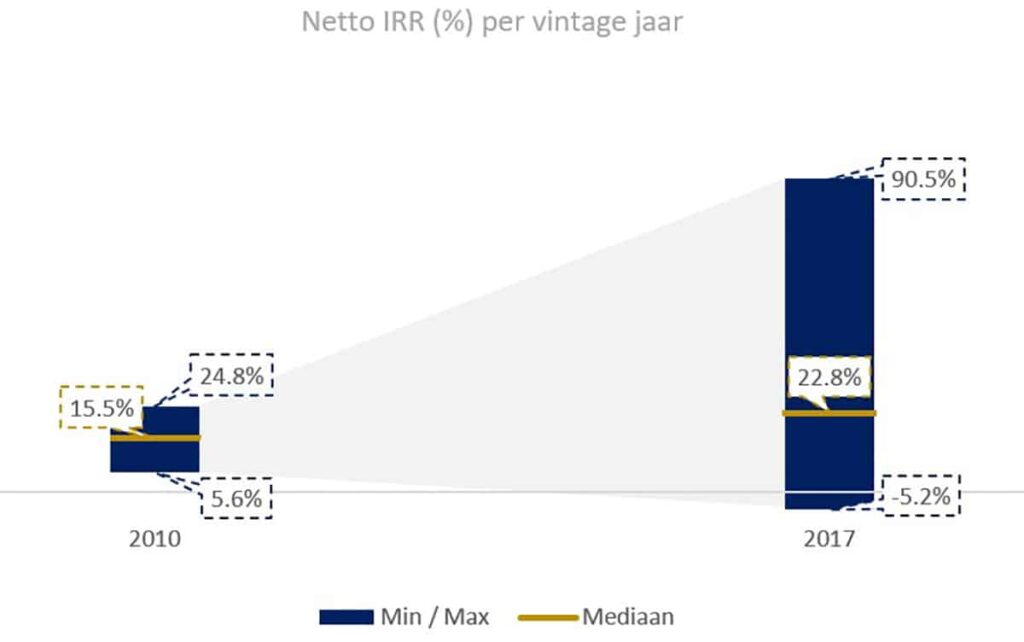

De rendementen van Private Equity fondsen binnen een bepaald “vintage jaar” zijn verschillend. Deze verschillen worden onder andere gedreven door het type marktsegment, sector of geografie waar een bepaald fonds in investeert. Sommige Private Equity partijen focussen op investeren in het MKB-segment, terwijl anderen zich toeleggen op het grootbedrijf. Elke strategische keuze met betrekking tot segment, sector of geografie heeft een impact op het risico-rendementsprofiel van het fonds, maar de succesfactor blijft ook afhankelijk van de menselijke maat. Het is uiteindelijk het team van specialisten dat op basis van data én eigen inzichten en ervaring de uiteindelijke investeringskeuzes maakt. Zo komt een bepaalde spreiding van rendementen tot stand binnen een bepaald vintage jaar. Voor het “vintage jaar” 2017 is er binnen de benchmark voor Buyout fondsen met een focus op Europa bijvoorbeeld een spreiding te zien van rendementen tussen de 90.5% en 5.2% negatief.

Spreiding rendementen groeit

Wanneer we naar de ontwikkeling over een bepaalde tijdsperiode kijken zijn er twee effecten zichtbaar. We zien het mediaan rendement van een “vintage jaar” oplopen van 15.5% in 2010 naar 22.8% in 2017. Tevens is te zien dat de spreiding van rendementen verder uit elkaar is komen te liggen. Dit wordt mede gedreven door de toenemende populariteit van Private Equity en het aantal fondsen dat in de markt actief is. Zo waren er 95 op Europa gefocuste Buyout fondsen die in 2017 kapitaal hebben opgehaald. In 2010 waren dit er slechts 43. Een ruime verdubbeling.

Meer keuze, minder krenten

Meer keuze dus voor investeerders. Maar een grotere bandbreedte waarin de rendementen van Private Equity noteren, betekent ook dat het voor investeerders steeds lastiger wordt om de krenten uit de pap te vissen. Elke investeerder selecteert tenslotte het liefst zo veel mogelijk winnaars?

¹ Eigen analyse op basis van Preqin data: Geselecteerde buyout fondsen met een Europa focus, per vintage jaar.

Bob Hardus

Bob heeft een achtergrond in journalistiek en specialiseerde zich later in search en content marketing. Hij adviseert organisaties over het vergroten van online zichtbaarheid en het inzetten van storytelling.