Secondary private equity: wat is het, waarom is het een goede investering en is dit het juiste moment om in te stappen?

Secondary private equity: wat is het, waarom is het een goede investering en is dit het juiste moment om in te stappen?

2 juli 2020

Secondary private equity is geen tweede kans, of tweederangs, maar een mogelijkheid om met relatief verminderd risico in private equity te investeren. Christiaan de Lint, Partner en oprichter van Headway Capital Partners, introduceert secondary private equity tegen de achtergrond van de huidige markt, zodat een goed beeld ontstaat waar de kansen liggen.

Wat zijn private equity secondary transactions?

Met secundaire transacties (“secondaries”) wordt meestal het kopen en verkopen van bestaande posities van investeerders in private equity fondsen bedoeld. Private equity investeerders (LP’s) committeren zich doorgaans aan closed-end fondsen met een looptijd van 10 tot 12 jaar. Deze investeringen staan gedurende die periode vast en zijn dus in principe niet liquide te maken, zoals een aandeel op de beurs. Een secondary transactie kan wel liquiditeit verschaffen aan een investeerder doordat een secondary investeerder het belang van een investeerder in een fonds kan kopen en zijn resterende commitment aan het private equity fonds over kan nemen. Deze transacties worden secundaire aankopen van LP (limited Partner) Interests genoemd.

Secondary private equity is geen tweede kans, of tweederangs, maar een mogelijkheid om met relatief verminderd risico in private equity te investeren.

De gemiddelde investeringstermijn van een private equity fonds is 3 tot 5 jaar. In sommige gevallen nog langer. Elke deelneming in een bedrijf zal doorgaans afzonderlijk worden verkocht gedurende deze periode, waarbinnen het bedrijf een groei doormaakt. Een fonds of een andere belegger die een volledige beleggingsportefeuille in één keer wil verkopen kan te maken krijgen met verschillende groeistadia van de bedrijven in de portefeuille. Voor sommige deelnemingen is het een ongunstig moment om verkopen, bijvoorbeeld wanneer een bedrijf zich nog in een vroege fase van groei bevindt, waardoor de feitelijke waardering te laag zal zijn. Bovendien is het beheer van meerdere verkoopprocessen tegelijkertijd zeer arbeidsintensief en tijdrovend. Een secondary investeerder kan liquiditeit verschaffen voor een volledige portefeuille door alle onderliggende investeringen in één transactie te verwerven. Deze transacties worden aankopen van Secondary Directs genoemd. Er zijn veel potentiële verkopers van directe portefeuilles, waaronder private equity fondsen die het einde van hun investeringshorizon hebben bereikt, of bedrijven en financiële instellingen die portefeuilles van directe investeringen willen afstoten om diverse redenen; van strategische overwegingen tot de behoefte aan liquiditeit tot aan veranderende regelgeving.

GP-led Restructurings of Continuation Funds zijn een variant van zogeheten Secondary Directs. Wanneer private equity fondsen na 10 tot 12 jaar het einde van hun looptijd hebben bereikt, bezitten ze nog steeds een aantal deelnemingen die om verschillende redenen niet verkocht zijn. Een private equity fondsbeheerder heeft doorgaans de mogelijkheid om de levensduur van een fonds met een aantal jaren te verlengen. In dat geval kunnen GP-led Restructurings of Continuation Funds een aantrekkelijke optie zijn voor om sneller liquiditeit te genereren voor investeerders. Door met een secondary investeerder samen te werken, kan een fondsbeheerder een liquiditeitsoplossing bieden voor alle investeerders in zijn fonds met behoud van het beheer van zijn portefeuille. Investeerders die een exitmogelijkheid zoeken, kunnen kiezen voor het beschikbaar maken van hun inleg, terwijl andere investeerders hun belangen kunnen overzetten naar een nieuw gestructureerd fonds. Een dergelijk fonds wordt meestal voor een x-aantal jaar aangegaan, inclusief aanvullende commitments voor nieuwe investeringen en hernieuwde afspraken voor de fondsbeheerder om er zorg voor te dragen dat de belangen van de fondsbeheerder gelijk lopen met die van de investeerders.

In het algemeen kan een investering in een secondary fonds een aantal voordelen opleveren in vergelijking met een commitment aan een traditioneel private equity fonds:

1) Portefeuillespreiding en looptijd: secondary investeringen bieden een brede diversificatie tussen bedrijven, fondsen, fondsbeheerders, sectoren, investeringsfases en vintagejaren om onvoorziene risico’s te beperken. Secondary beleggingen kunnen beleggers dus helpen om sneller de gewenste niveaus van spreiding en looptijd in hun private equity portefeuilles te bereiken, dan wanneer er alleen sprake is van beleggingen binnen een traditioneel (primair) fonds.

2) Verminderd risico: via secondary investments instappen in private equity investeringen kan worden beschouwd als een strategie met verminderd risico. Door te beleggen in volwassen fondsen of portefeuillebedrijven, kunnen secundaire fondsen profiteren van een verminderd “blind poolrisico”, omdat de activa waarin wordt geïnvesteerd vooraf bekend zijn. Door activa later in hun investeringscyclus te verwerven – in een fase waarin de kans groter is dat investeringsstrategieën zijn gevalideerd en niet-renderende bedrijven zijn afgeschreven – kunnen secundaire fondsen het hoge initiële risicokarakter van traditionele private equity investeringen vermijden. Hiermee vervallen ook de vergoedingen en kosten die in de eerste jaren noodzakelijk zijn. Secundaire kopers hebben ook de mogelijkheid om private equity assets te analyseren en te herwaarderen op basis van de huidige reële marktwaarde, bedrijfsprestaties en de dynamiek van de sector. Het risicoprofiel en het rendementspotentieel op het moment dat deze assets worden gedesinvesteerd, evenals toekomstige kasstromen en waarderingen, kunnen zo, aan de hand van eerdere gegevens en ervaringen, beter voorspeld worden.

3) Versneld investeren en rendement maken: in vergelijking met traditionele primaire private equity fondsen, is de snelheid waarmee kapitaal geïnvesteerd kan worden hoger bij secondary investments, omdat secondary fondsen sneller kunnen investeren. En door te beleggen in volwassen fondsen en portefeuilles van directe investeringen die dicht(er) bij een exit zitten, hebben secondary fondsen meer kans op uitkeringen op korte termijn en kortere investeringsperiode dan het geval is bij traditionele primaire private equity fondsen.

4) Verminderd J-Curve Effect: de snelle allocatie van kapitaal in combinatie met de mogelijkheid om investeringen met korting te kopen, helpt bij het voorkomen van het zogenaamde ‘J-Curve-effect’, het typische effect dat het rendement van traditionele private equity fondsen de eerste jaren negatief beïnvloed wordt door fondskosten en de opbouw van de portefeuille. Dit is vaak één van de belangrijkste redenen voor nieuwe investeerders om in secondary fondsen te stappen. Het gestorte kapitaal kan dan nog sneller beginnen te werken, waardoor je meteen aan de slag bent, zonder een verplichte, langere aanlooptermijn af te hoeven wachten.

Is het raadzaam om in de huidige situatie te committeren aan secondary funds?

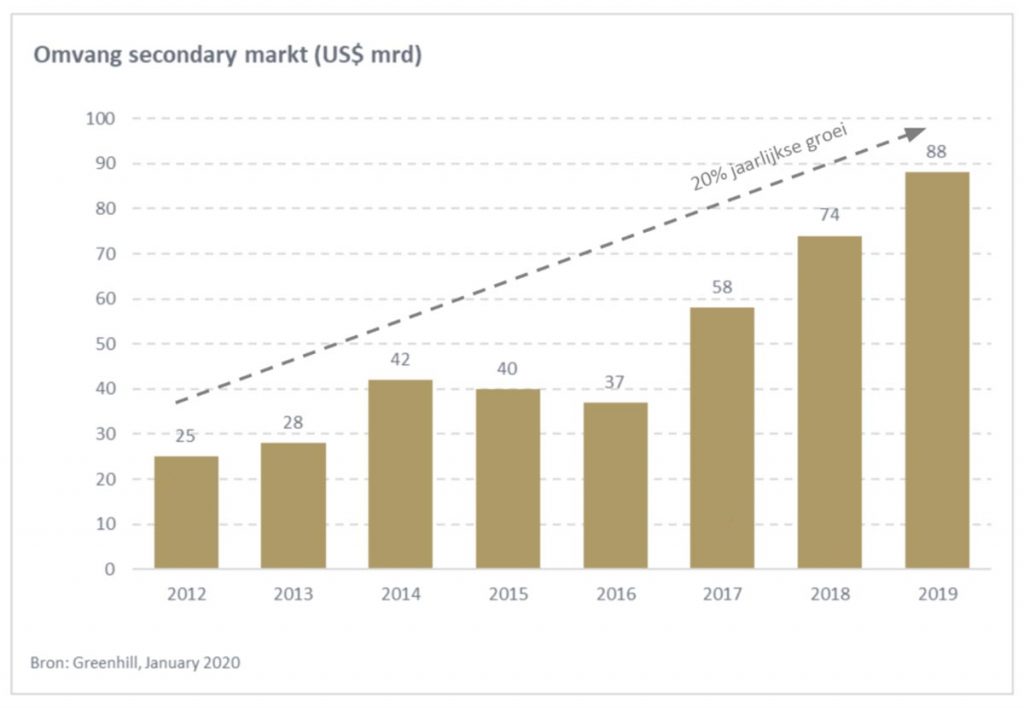

De markt voor secondary private equity is gestaag gegroeid vanaf de vroege jaren ’80, toen de eerste secundaire fondsen in de VS werden opgestart. Zoals te zien in de onderstaande grafiek, is de markt in de afgelopen 7 jaar gegroeid met gemiddeld 20% per jaar, waarbij het transactievolume op de secundaire markt in 2019 een record van $ 88 miljard bereikte:

Deze groei wordt gedreven door de groei van de private equity sector als geheel en door de toenemende bekendheid met en acceptatie van secundaire transacties en hun toepassing als asset class binnen portfolio management. Daarnaast spreekt ook de inherente mogelijkheid om snel kapitaal beschikbaar te maken voor het investeren in secondary funds.

Denominator effect

Vandaag de dag verkeert de wereld in een ongekende gezondheidscrisis die de komende jaren verstrekkende gevolgen zal hebben voor de wereldeconomie. De algemene verwachting is, dat de fusie- en overnameactiviteiten op korte termijn ernstig zullen teruglopen, waardoor exits voor private equity fondsen zullen worden vertraagd en de uitkeringen aan investeerders opdrogen. In een periode die wordt gekenmerkt door dalende waarderingen, beperkte uitkeringen en uiteindelijk de hervatting van investeringen, zal het zogenaamde “denominator effect” (het moment waarop private equity portefeuilles worden overwogen binnen de assetallocatie van een belegger) in werking treden, waardoor verschillende private equity investeerders zich tot de secundaire markt wenden om activa te verkopen; zowel om portefeuilles te herwegen als om de aanzienlijke hoeveelheid ‘dry powder’ te kunnen activeren.

Gunstige aanboddynamiek

Gezien de aanhoudende groei van de secundaire markt, in combinatie met een snellere groei van het verwachte transactievolume als gevolg van noodlijdende verkopers en investeerders die hun portefeuille herstructureren, is het te verwachten dat de markten voor secondary transacties vanaf eind 2020 een aanzienlijke toename van de dealflow zullen zien. Na verscheidene kwartalen van recordwaarderingen en prijzen voor secundaire transacties, verwacht men ook dat de huidige crisis ertoe zal leiden dat de waarderingen een correctie zullen krijgen en dat zo de toename van het transactievolume de vraag- en aanboddynamiek zal doen kantelen ten gunste van secundaire kopers.

De secondary private equity markt is een van de weinige sectoren die vandaag de dag nog steeds kan rekenen op nieuw kapitaal van private equity investeerders, evenals fondsen die zich richten op herstructurering van bedrijven en schulden.

Christiaan de Lint

Het artikel is geschreven door Christiaan de Lint, Partner en oprichter van Headway Capital Partners. Headway Capital Partners is een gespecialiseerde beheerder van secondary fondsen en één van de fondsen in de portfolio van BB Capital Fund Investments.

Meer weten over investeren in private equity via BB Capital Fund Investments?

Meer artikelen

Private Markets Outlook 2026: nieuwe kansen na transitie

Han Dieperink stelt in zijn outlook 2026 dat private markten aan de vooravond van een nieuw tijdperk staan.

Van bruggen bouwen naar kapitaal mobiliseren: Marc Tesink over infrastructuur en beleggen

Marc Tesink, partner bij BB Capital Infrastructure, deelt zijn persoonlijke motivatie om zich te specialiseren in deze asset class.

Het einde van de traditionele portefeuille: hoe private markten diversificatie herdefiniëren

Han Dieperink beschrijft waar echte diversificatie tegenwoordig te vinden is; in Private Markets, de portefeuille van de toekomst.