Private Equity Introductie deel III – Een stabiele beleggingscategorie voor de lange termijn

Private Equity Introductie deel III – Een stabiele beleggingscategorie voor de lange termijn

20 februari 2020

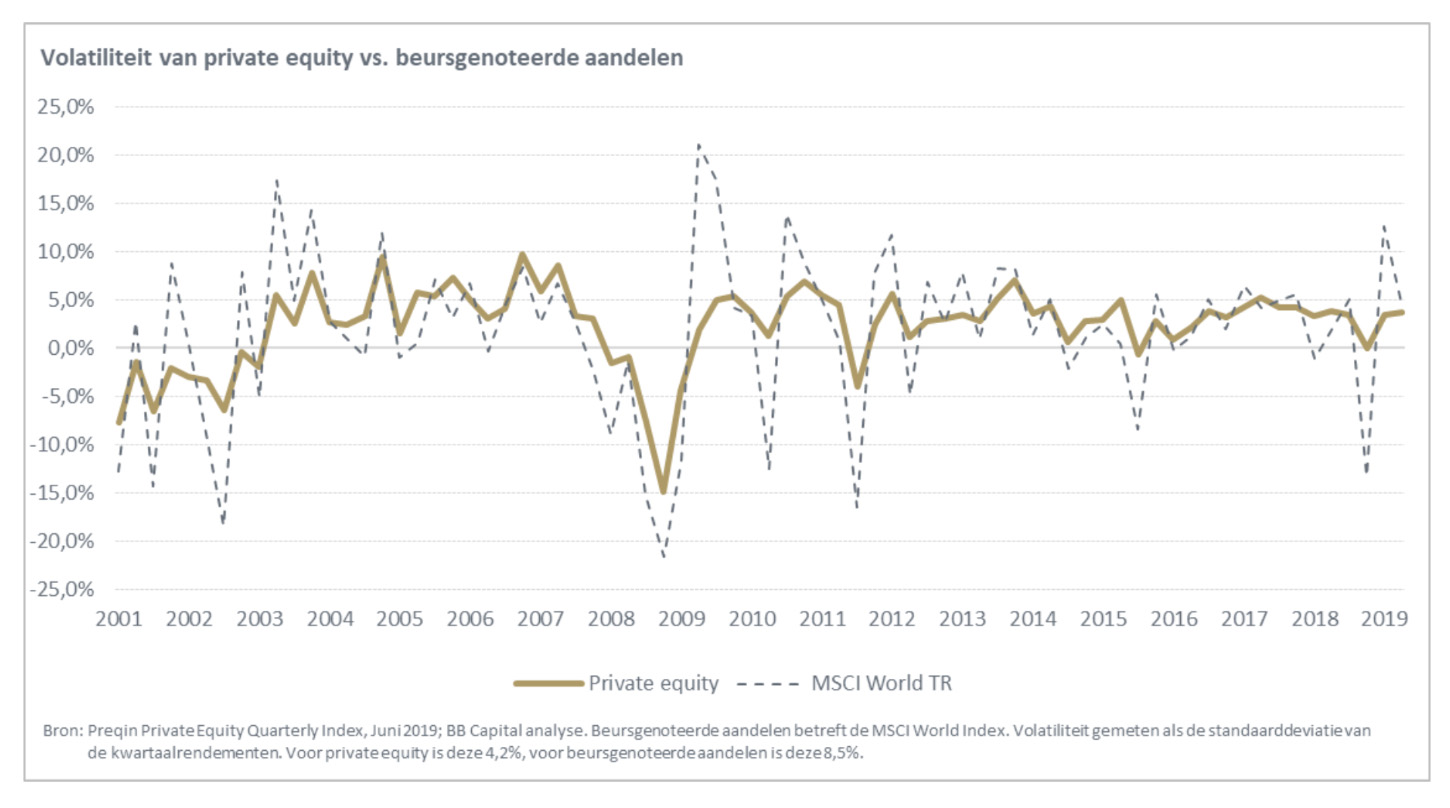

Liquiditeit bij beleggen gaat om verhandelbaarheid. Een liquide belegging kan snel en tegen lage kosten worden gekocht of verkocht. Bij een illiquide belegging lukt dat niet. Bij een transactie in een illiquide belegging kan er daardoor een groot verschil zitten tussen prijs en waarde. Bovendien is dat risico is niet goed zichtbaar in het dagelijkse verloop van de belegging, de volatiliteit van veel illiquide beleggingen is immers laag. Dat is een nadeel, maar ook een voordeel. Volatiliteit wordt in de financiële wereld vaak gehanteerd als maatstaf voor risico, maar dat is het niet. Het gaat er om hoe beleggers omgaan met die volatiliteit. Op een forse stijging van de volatiliteit bij aandelen reageren beleggers vaak door aandelen te verkopen. Op dat moment wordt vaak het echte risico van beleggen, namelijk permanent verlies van vermogen, gerealiseerd.

Doordat private equity per definitie niet beursgenoteerd is, ligt de volatiliteit veel lager. Dat betekent minder informatie voor beleggers, maar ook meer rust. Het risico dat men verkeerde besluiten neemt op basis van een hoge volatiliteit neemt daardoor af. Het gevolg is dat het totale rendement stijgt. Uit onderzoek van Morningstar is gebleken dat dit effect zelfs bij minder volatiele beleggingsfondsen niet moet worden onderschat. Als gekeken wordt naar het totale universum van fondsen van Morningstar dat wordt afgezet tegen hetzelfde universum gewogen op basis van de investeringen van beleggers, dan blijkt dat beleggers door dit risicomijdende gedrag al snel twee procentpunt per jaar achterblijven bij het rendement van het gemiddelde fonds. De volatiliteit van individuele aandelen ligt nog veel hoger, dus mogelijk dat dit soort effecten daar verder worden uitvergroot. Dit doet niets af aan het resultaat van het fonds of het individuele aandeel. Het is het resultaat van het gedrag van de individuele belegger.

Aandelen worden meestal gezien als liquide beleggingen. Toch staat juist de aandelenmarkt er om bekend dat de prijs in korte tijd fors kan afwijken van de waarde. Tegelijkertijd wordt een afslag van slechts enkele procenten bij verkoop van een illiquide fonds één keer per jaar gezien als uiterst illiquide. Liquiditeit is in essentie niets meer dan een kwestie van prijs. Tegen de juiste prijs is alles liquide. Bij het snel en tegen lage kosten handelen heeft de omvang van de positie ook een invloed. Grote posities zijn meestal minder eenvoudig te verkopen, zonder toe te geven op de prijs. Alleen wanneer het gaat om een controlerend belang of de volledig eigendom kan er zelfs een premie worden betaald bovenop de waarde. Voor illiquide beleggingen geldt vaak een ideale omvang. Te klein is niet goed, omdat veel partijen een minimale omvang hanteren. Te groot is een probleem wanneer de tegenpartij streeft naar gespreide portefeuilles.

Liquiditeit is vooral van belang wanneer een belegging per direct moet worden verkocht. Dan maakt het niet uit of een belegging een looptijd heeft van één jaar of van vijftien jaar. In dergelijke situaties is de samenhang (correlatie) tussen illiquide beleggingen groot. Juist op dat moment moeten er voldoende geïnteresseerde kopers zijn. Vreemd genoeg staan beleggers in beursgenoteerde effecten daar veel minder bij stil dan bijvoorbeeld beleggers in private equity. Die laatste groep is vaak bij aankoop al bezig met de verkoop (exit). Ook kunnen illiquide beleggingen in stresssituaties opmerkelijk liquide zijn. Neem bijvoorbeeld vastgoed. Vastgoedobjecten op toplocaties worden door veel internationale beleggers gezien als een veilige haven, iets waar beleggers juist in tijden van stress behoefte aan hebben. De locatie maakt een groot verschil hoeveel geïnteresseerde kopers er zijn. Een pand op een toplocatie blijft zelfs in een slechte markt goed liquide, terwijl bij veel andere panden zelfs met hoge kortingen niet kunnen worden verkocht.

Een illiquide belegging is op zichzelf niet risicovoller dan een liquide belegging. Indien de belegging wordt aangehouden tot het einde van de looptijd is liquiditeit zelfs niet relevant.

Op het moment dat vooraf bekend is dat er sprake is van een illiquide belegging, accepteert de belegger impliciet de illiquiditeit. Maar liquide beleggingen kunnen illiquide worden, vooral op het moment van een liquiditeitsschok. Er zijn dan verschillende omstandigheden waardoor een belegger gedwongen wordt om te verkopen. Er kunnen wijzigingen zijn in de persoonlijke situatie. Vaak zijn dat zaken die men zelf niet in de hand heeft, zoals een echtscheiding of een overlijden. Het is ook mogelijk dat de koersontwikkeling van liquide beleggingen impact heeft op illiquide beleggingen.

Een scherpe koersdaling zorgt meestal voor een grotere risico-aversie van de belegger.

Beleggers hebben immers niets tegen risico, zo lang het maar geen geld kost. Zelfs regels ten aanzien van het deel van de portefeuille dat mag worden belegd in illiquide beleggingen kunnen zorgen voor een gedwongen verkoop.

Er wordt steeds vaker en meer gealloceerd naar illiquide beleggingen. Daarvoor zijn structurele en cyclische factoren verantwoordelijk. Liquiditeit is namelijk vooral een kwestie van informatie. Op een beurs zorgen de transacties van andere kopers en verkopers voor koersinformatie. Structureel is de informatie voor niet-beursgenoteerde beleggingen in de afgelopen decennia fors verbeterd door betere communicatie, het gebruik van het internet, toegang tot historische data en de standaardisering van veel contracten. Er zijn steeds meer handelsplatformen die niet worden gezien als beurs, maar die er wel voor zorgen dat beleggingen verhandelbaar zijn. Mede daardoor zijn verschillende illiquide beleggingscategorieën populair geworden. Doordat men verder op de leercurve zit, zijn operationele risico’s afgenomen en is een grotere allocatie mogelijk. Dat zijn structurele factoren die in de toekomst waarschijnlijk verder zullen verbeteren.

Daartegenover staan de cyclische factoren. Het dieptepunt voor wat betreft liquiditeit lag uiteraard midden in de kredietcrisis. Vaak wordt gesproken van de kredietcrisis, terwijl het feitelijk een liquiditeitscrisis was. In de jaren daarna waren veel beleggers zeer terughoudend met illiquide beleggingen. Geholpen door de zoektocht naar rendement als gevolg van het monetaire beleid zijn steeds meer illiquide beleggingen tegenwoordig populair, daarbij geholpen door regelgeving die toestaat dat institutionele partijen daarin mogen beleggen.

Er is veel onderzoek gedaan naar illiquiditeit van beleggingen. Zaken die volgens de wetenschap de liquiditeit beïnvloeden zijn transactiekosten, onevenwichtigheid in vraag en aanbod, het risico van het aanhouden van een handelsvoorraad, gebrek aan publieke informatie en fricties bij het zoeken naar bepaalde beleggingen. Veel van die zaken worden ondervangen door een beurs of een handelsplaats, maar dankzij moderne communicatietechnologie, snellere computers en het internet kan ook steeds vaker buiten de beurs om liquiditeit worden gevonden. Bovendien zitten aan een beursnotering niet alleen maar voordelen, maar ook nadelen zoals steeds zwaardere eisen aan rapportages, de omgang met niet-publieke informatie, ongewenste aandacht in de media en een te grote transparantie richting concurrenten.

De verschillende oorzaken van illiquiditeit kunnen elkaar overlappen en versterken. In markten waar het minder makkelijk is om een koper te vinden zijn de transactiekosten vaak hoger. Bovendien worden veel liquiditeitsproblemen snel groter bij een grotere omvang. Dat geldt overigens ook bij beursgenoteerde effecten, alhoewel echt grote volumes soms ook een premie kunnen doen omdat sprake is van een controlerend belang of zelfs de meerderheid.

Private equity is niet meer de beleggingscategorie die het tien of vijftien jaar geleden was. Private equity is volwassen geworden en heeft de beurs steeds minder nodig. De verschillen tussen een beurs en een handelsplatform waar private bedrijven worden verhandeld worden steeds kleiner. Die groei is structureel en waarschijnlijk onomkeerbaar.

Foto: Jude Beck

Han Dieperink

Het artikel is geschreven door Han Dieperink, beleggingsspecialist, voormalig Chief Investment Officer van de Rabobank, schrijver van het boek ‘Beleggen op het kantelpunt’ en Senior Advisor van BB Capital.

Meer weten over investeren in private equity via BB Capital Fund Investments?

Meer artikelen

Private markten aan de vooravond van een nieuwe cyclus in 2025

Han Dieperink beschrijft hoe het jaar 2025 een veelbelovend startpunt markeert om te investeren in private markten.

De kracht van het ondernemersrendement in private equity

Han Dieperink beschrijft hoe private equity-fondsen als ondernemers opereren om zo waarde toe te voegen en duurzame groei te stimuleren.

Enorme groei private credit is vooral reden tot ongerustheid bij traditionele banken

De markten voor private credit groeien hard. Toezichthouders, zoals het Internationaal Monetair Fonds (IMF), maken zich zorgen. Onze Senior Advisor Han Dieperink legt uit dat dit eigenlijk vooral geldt voor traditionele banken.