Private Equity Introductie deel II – Private equity is de aandelenmarkt van de toekomst

Private Equity Introductie deel II – Private equity is de aandelenmarkt van de toekomst

12 februari 2020

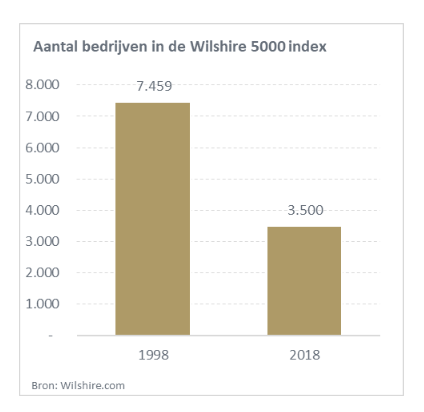

Steeds minder bedrijven kiezen tegenwoordig voor een beursnotering. Begin jaren zeventig startte de Amerikaanse Wilshire 5000 Total Market index nog met 5.000 bedrijven. Het aantal bedrijven in diezelfde index piekte boven de 8.000 in 1997, maar nu zitten er nog maar 3.500 bedrijven in. Dit beperkt zich niet tot de Verenigde Staten. Sinds het Brexit-referendum is de Britse beurs met 23 procent gestegen, maar is de totale waarde van de Britse aandelenmarkt slechts met 2,7 procent gestegen. In beide landen is private equity populair en heeft private equity een disciplinerende werking op beursgenoteerde bedrijven. Met name in de Verenigde Staten is de verhouding tussen eigen vermogen en vreemd vermogen door bedrijven de laatste jaren geoptimaliseerd door het massaal inkopen van eigen aandelen. Deze bedrijven zijn daarmee jarenlang de grootste koper op de beurs.

De trend dat het aantal beursgenoteerde aandelen aan het afnemen is, kan ook worden doorgetrokken naar het Europese continent. Wellicht is het minder zichtbaar, omdat het vooral gaat om kleinere bedrijven (mid- en smallcaps). Alleen in Azië groeit het aantal beursgenoteerde bedrijven nog. Maar ook daar kan private equity steeds beter concurreren met bestaande beurzen.

Na de crisis had de sector het als gevolg van slechter presterende ondernemingen en de beperkte toegang tot de kapitaalmarkten niet gemakkelijk. Private equity ging zich meer op ondernemen richten en minder op financial engineering. Verhoging van de omzet, een heldere bedrijfsstrategie, aandacht voor cultuur en talent en een formalisering van de exit-strategie zijn onderdelen die nu moeten zorgen voor waardecreatie.

Het hebben van een beursnotering is niet langer het hoogste doel van bedrijven. Waar vroeger een notering status gaf, ontlenen ze die status nu juist aan het niet beursgenoteerd te zijn. Of het nu gaat om fintech, lawtech, insurtech, paytech of welke -tech dan ook, een bedrijf met de status van eenhoorn (unicorn) staat hoger in rang dan een bedrijf met een beursnotering. Datzelfde geldt ook voor de zichtbaarheid. Dankzij de komst van internet en social media zijn zelfs kleine bedrijven wereldwijd zichtbaar.

Tegenover de voordelen van een beursnotering staan steeds grotere nadelen. De rapportageverplichtingen voor beursgenoteerde bedrijven zijn sinds Sarbanes-Oxley in 2002 veel zwaarder geworden. De kosten om aan alle verplichtingen van goed bestuur te voldoen zijn daardoor gestegen. Ook zijn claimrisico’s voor beursgenoteerde bedrijven toegenomen, al was het alleen maar omdat koersen ook kunnen zakken met claims van bestaande aandeelhouders tot gevolg. De kosten om naar de beurs te gaan zijn ook fors. Een gemiddelde beursgang kost al snel 9 tot 11 procent van wat er met de beursgang wordt opgehaald. Ook de jaarlijkse kosten van een notering zijn sterk gestegen. Een beursgenoteerd bedrijf moet tegenwoordig steeds meer informatie prijsgeven. Jaarverslagen worden dikker en toezichthouders en beleggers eisen steeds meer informatie tot zelfs het punt waar transparantie concurrentieoverwegingen onwenselijk wordt geacht.

Verder verliezen aandeelhouders op de beurs steeds meer de controle over hun bezit. In de zomer van 2019 kwam zelfs een groep van 200 Amerikaanse CEO’s met de mededeling dat shareholder value niet het belangrijkste doel zou zijn van een onderneming. Dat is wellicht waar, maar daar gaan zij niet over. Het is toch de aandeelhouder die deze afweging moet maken. Dat kan wellicht straks niet meer op de beurs, maar wel binnen private equity. Tot slot zorgt een beursnotering voor te veel kortetermijndenken bij het management. De volgende kwartaalcijfers vormen vaak een belemmering voor een strategische heroriëntatie. Die kan dan beter plaatsvinden onder de vleugels van een private equity-sponsor.

Bedrijven lijken nog slechts naar de beurs te komen om bestaande aandeelhouders in de gelegenheid te stellen om te verkopen. Ze halen steeds minder vaak nieuw vermogen op en de beursnotering is feitelijk alleen maar bedoeld om liquiditeit te creëren voor bestaande aandeelhouders. Zelfs daarvoor zijn er tegenwoordig steeds meer private alternatieven. Kijk maar naar de handel in secondaries, de secundaire markt waar private equity-participaties onderhands worden verhandeld. Deze markt is sinds 2000 met een factor 30 toegenomen in omvang.

Een secondary is wat anders dan een secundaire private equity deal, dan wordt een bedrijf door de ene private equity partij verkocht aan de andere private equity partij. Reden voor zo’n transactie is vaak dat een bedrijf in een andere groeifase is beland waarin de nieuwe eigenaren meer waarde kunnen toevoegen. In beide gevallen zorgt deze secundaire markt er voor dat private equity meer liquide is dan voorheen.

Het gevolg is dat private equity rendement afsnoept van beursgenoteerde aandelen. In de jaren negentig bestond een kwart van alle exits nog uit IPO’s, nu is dat slechts 3 tot 4 procent. Een gevolg van de grote belangstelling voor private equity is dat een private waardering niet langer onderdoet voor de waardering op de beurs. Private equity is niet langer afhankelijk van de aandelenmarkt om waarde te realiseren, maar de aandelenmarkt kan eigenlijk niet zonder private equity. Bijna de helft van de schaarse beursintroducties heeft tegenwoordig een private equity achtergrond.

Doordat het langer duurt voordat bedrijven naar de beurs gaan, stappen beleggers in beursgenoteerde aandelen steeds later op de groeicurve in.

Beursgenoteerde bedrijven zijn ook steeds jonger. Niet zozeer omdat ze daarvoor al langere tijd in private handen zijn geweest, maar veel meer omdat disruptieve innovaties er voor zorgen dat oudere bedrijven onder vuur liggen. Private equity is in het voordeel als het gaat om het vinden van disruptieve innovaties, terwijl de bedrijven die daar juist last van hebben genoteerd zijn aan de beurs. Door deze ontwikkeling is de gemiddelde leeftijd van alle bedrijven in de S&P 500 index nu zelfs minder dan twintig jaar. Daardoor staan in de top tien grootste bedrijven ter wereld vaak de oprichters nog aan het roer.

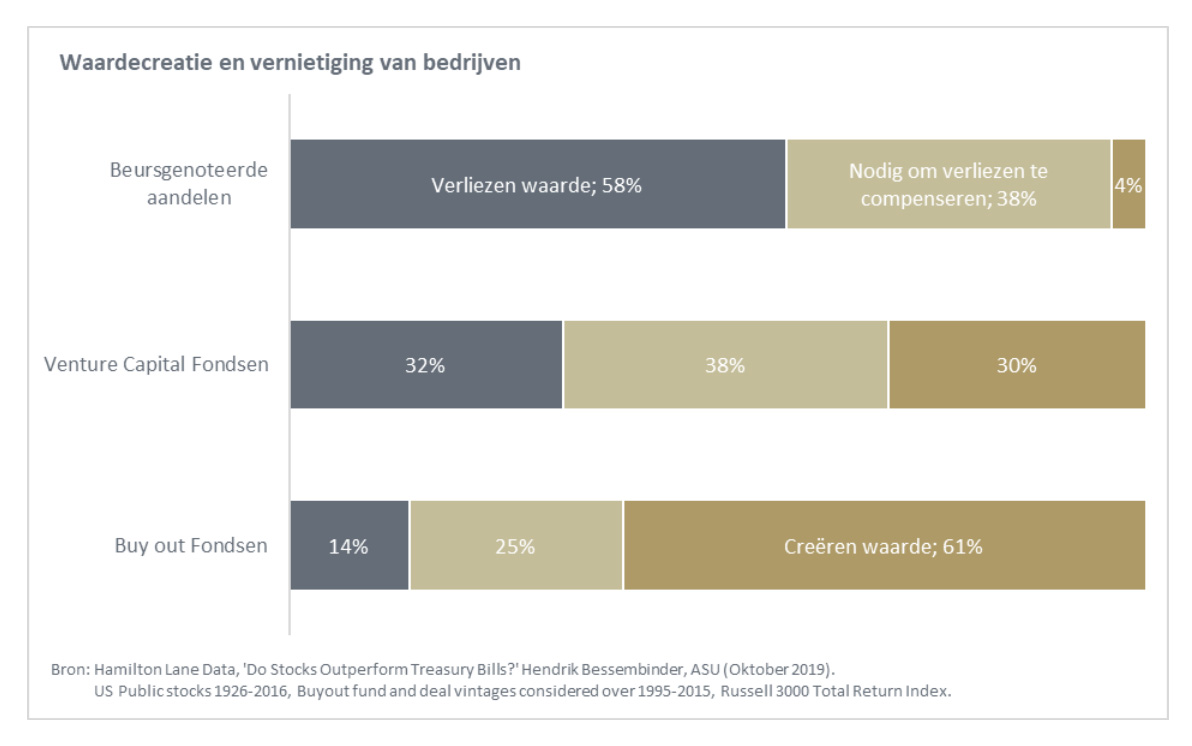

Het rendement op beursgenoteerde aandelen is niet gelijk verdeeld. Over de periode 1926 tot en met 2016 werd met 58 procent van alle aandelen een negatief totaal rendement behaald. Dat verlies werd gecompenseerd door 38 procent van de overige aandelen. Dat betekent dat beleggers met 96 procent van de beurs per saldo niets zijn opgeschoten. Het totale rendement op aandelen werd gehaald met slechts 4 procent van de bedrijven. Over de periode 1995 -2015 lag het rendement op Amerikaanse aandelen met deze verdeling op 8,3 procent. Zelfs bij venture capital fondsen, waar vaak slechts enkele bedrijven bepalend zijn voor het rendement, ligt deze verhouding gunstiger. Daar vernietigt 32 procent waarde. Daarvoor is 38 procent nodig om die verliezen te compenseren. Dat betekent dus wel dat 30 procent van de bedrijven bijdragen aan het totale rendement. Over diezelfde periode lag dit rendement bij venture capital op 10,5 procent. Bij Buy-out fondsen was deze verhouding nog beter. Slechts 14 procent van de bedrijven vernietigen waarde. Daarvoor is wel het rendement op 25 procent van de portefeuille vereist om dit te compenseren. Dat betekent dat 61 procent van de bedrijven bijdragen aan het rendement en in het geval van Buyout fondsen lag het rendement over deze periode op 13,5 procent. In dit opzicht lopen beleggers dus veel meer risico op tegenvallende resultaten op de beurs dan bij private equity.

Foto: Wim van ‘t Einde

Han Dieperink

Het artikel is geschreven door Han Dieperink, beleggingsspecialist, voormalig Chief Investment Officer van de Rabobank, schrijver van het boek ‘Beleggen op het kantelpunt’ en Senior Advisor van BB Capital.

Meer weten over investeren in private equity via BB Capital Fund Investments?

Meer artikelen

Private markten aan de vooravond van een nieuwe cyclus in 2025

Han Dieperink beschrijft hoe het jaar 2025 een veelbelovend startpunt markeert om te investeren in private markten.

De kracht van het ondernemersrendement in private equity

Han Dieperink beschrijft hoe private equity-fondsen als ondernemers opereren om zo waarde toe te voegen en duurzame groei te stimuleren.

Enorme groei private credit is vooral reden tot ongerustheid bij traditionele banken

De markten voor private credit groeien hard. Toezichthouders, zoals het Internationaal Monetair Fonds (IMF), maken zich zorgen. Onze Senior Advisor Han Dieperink legt uit dat dit eigenlijk vooral geldt voor traditionele banken.